Rachat de crédit : la solution de regroupement de crédits rapide et en ligne

• Une souscription à distance simple, rapide et sans engagement

• Nous comparons pour vous les meilleurs taux du marché

• Zéro démarche : nos conseillers experts s'occupent de tout

-

Quel est votre projet ?

Diminuer mes mensualités jusqu'à -60% *

Financer un nouveau projet

Réduire mon taux d'endettement

-

Lorsque les ménages accumulent plusieurs crédits en cours, le maintien d'un budget financier équilibré devient rapidement un défi. Les multiples mensualités, taux d'intérêt et échéances peuvent rapidement devenir complexes à gérer. C'est à ce moment que le rachat de crédit se présente comme la solution clé pour rééquilibrer de manière durable son budget. Explorez, avec Solutis, tous les aspects de cette opération bancaire de plus en plus prisée par les Français et découvrez comment regrouper vos différentes dettes en un seul prêt peut simplifier votre gestion financière tout en offrant des conditions de remboursement plus favorables.

- 1. Qu’est-ce que le rachat de crédits ?

- 2. Quels sont les différents types de rachat de crédit ?

- 3.Comment fonctionne le regroupement de crédits ?

- 4. Les principaux avantages du rachat de crédit

- 5. Exemple de rachat de crédit

- 6. Quels sont les critères du rachat de crédit ?

- 7. Quels sont les documents justificatifs pour une demande de rachat de crédit ?

- 8. Comment optimiser son dossier de rachat de crédit ?

- 9. Quel taux d’intérêt pour un rachat de crédit ?

- 10. Quelles sont les conditions du rachat de crédit en 2024 ?

- 11. Rachat de crédit : Vos questions, nos réponses

Qu’est-ce que le rachat de crédits ?

Le rachat de crédits, également appelé regroupement de crédits, est une solution financière permettant à une personne de regrouper l'ensemble de ses prêts en un seul, facilitant ainsi leur gestion. Cette opération bancaire implique de contracter un nouveau prêt en vue de rembourser par anticipation l'intégralité ou une partie des prêts existants.

Les raisons principales qui incitent un emprunteur à envisager le rachat de crédits sont la simplification de la gestion financière et la réduction des mensualités. En regroupant les différentes dettes en un seul prêt, l'emprunteur n'a plus qu'une seule mensualité à rembourser, ce qui clarifie et simplifie le suivi financier.

Le rachat de prêt peut également offrir des conditions de remboursement plus avantageuses, telles qu'un taux d'intérêt global plus bas ou une durée de remboursement étendue. Ainsi, cette démarche constitue une opportunité d'optimiser sa situation financière en adaptant les modalités de remboursement à sa capacité actuelle.

Quels sont les différents types de rachat de crédit ?

En fonction de la nature et de la composition de vos prêts à regrouper, plusieurs types d'opérations de rachat de crédit peuvent être envisagés :

1. Le rachat de crédits à la consommation :

Le principe de ce type de rachat de crédit consiste à réunir toutes vos mensualités de crédits à la consommation en cours au sein d'un seul emprunt. Par exemple, vous pouvez regrouper un crédit auto avec un prêt personnel ainsi qu'un découvert bancaire. Tous les prêts à la consommation, qu'ils soient affectés ou non, sont compatibles et peuvent être inclus dans cette opération : crédit auto, prêt travaux, crédit personnel, crédit renouvelable, mini-crédit, et leasing (LOA & LDD).

2. Le rachat de prêt immobilier :

Ce type spécifique de rachat de crédit s'applique exclusivement aux prêts immobiliers, offrant la possibilité de les racheter à des conditions plus avantageuses. En d'autres termes, il permet d'obtenir un taux d'intérêt plus attractif que celui initialement contracté.

3. Le rachat de crédit consommation et immobilier :

Le rachat de crédits à la consommation et immobiliers implique le regroupement de prêts de natures diverses. En effectuant cette opération, la banque sollicitée propose de combiner plusieurs crédits à la consommation ainsi qu'un (ou plusieurs) prêt(s) immobilier(s) au sein d'un unique emprunt. Ainsi, il est tout à fait envisageable de regrouper des crédits à la consommation avec des crédits immobiliers.

Comment fonctionne le regroupement de crédits ?

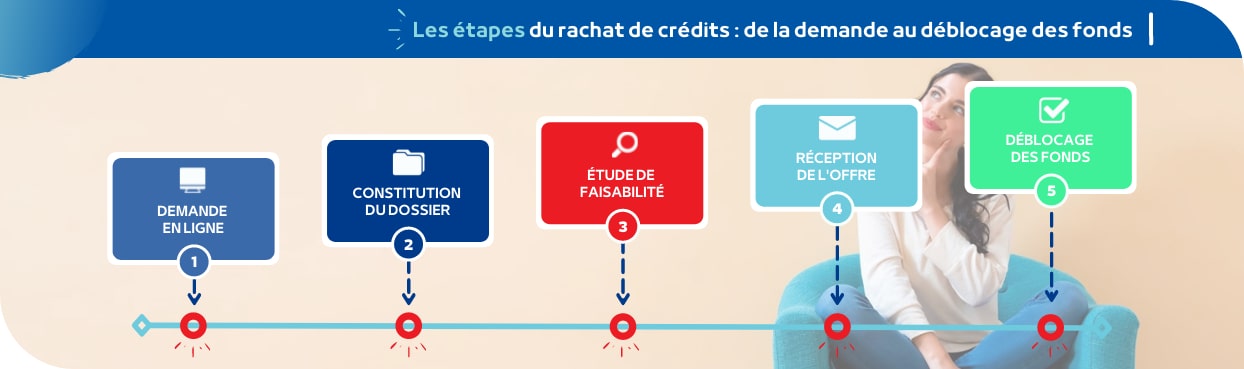

Le regroupement de crédits, également appelé rachat de crédits, est une opération financière visant à regrouper plusieurs prêts en cours en un seul et unique emprunt. Son fonctionnement repose sur plusieurs étapes clés :

- 1. Étude de la situation financière : Avant d'initier le processus de regroupement, une analyse approfondie de la situation financière de l'emprunteur est menée dès réception de la demande de rachat de crédit. Cette évaluation englobe les crédits en cours, les revenus, les charges et éventuellement la valeur des biens immobiliers en cas de rachat de crédit immobilier avec garantie hypothécaire.

- 2. Constitution du dossier : Sur la base des informations recueillies, un dossier est constitué. Ce dossier comprend les pièces justificatives nécessaires, telles que les contrats de prêt, les relevés de compte, les fiches de salaire, etc.

- 3. Proposition de regroupement : Une fois le dossier complet, l'établissement bancaire sollicité évalue la faisabilité de l'opération et formule une offre de regroupement. Cette proposition intègre les nouvelles conditions financières, telles que le taux d'intérêt, la durée de remboursement, et une mensualité unique ajustée et adaptée aux finances de l’emprunteur.

- 4. Acceptation de l'offre : Si l'emprunteur est satisfait des conditions proposées, il accepte l'offre de regroupement. Cette acceptation se concrétise généralement par la signature d'un nouveau contrat de prêt.

- 5. Remboursement des anciens crédits : Une fois que l'emprunteur a accepté l'offre de regroupement, l'étape suivante consiste à rembourser les anciens crédits. Les fonds issus du nouveau prêt sont affectés au remboursement intégral de ces crédits antérieurs. Concrètement, cela signifie que les créanciers d'origine, qu'il s'agisse de prêts à la consommation, de crédits immobiliers ou d'autres formes d'emprunts, sont remboursés dans leur totalité par l’organisme qui s’occupe du rachat des prêts. Cette étape marque la clôture des engagements financiers précédents et permet de simplifier la gestion financière de l'emprunteur.

- 6. Mise en place du nouveau prêt : Le nouveau prêt regroupe l'ensemble des dettes, ce qui permet de bénéficier d'une mensualité unique et éventuellement de meilleures conditions financières.

- 7. Remboursement du nouveau prêt : L'emprunteur commence alors à rembourser le nouveau prêt selon les modalités convenues. Ces modalités comprennent généralement le montant de la mensualité, la fréquence des paiements, le taux d'intérêt et la durée de remboursement. Ce processus facilite la gestion budgétaire de l'emprunteur, qui n'a désormais qu'une seule mensualité réduite à verser.

Faire appel aux services d'un courtier, comme Solutis, constitue un atout significatif lors du processus de rachat de crédit. Ce spécialiste se distingue par sa capacité à personnaliser l'opération de rachat en fonction de votre situation financière spécifique. Il analyse en profondeur votre profil, prenant en compte vos revenus, vos charges, et d'autres paramètres essentiels. Grâce à cette approche individualisée, Solutis peut proposer des solutions sur mesure qui s'alignent parfaitement avec vos besoins et objectifs financiers.

Les principaux avantages du rachat de crédit

Les avantages du rachat de crédits sont multiples et s'adaptent à divers besoins des emprunteurs. Voici les principales raisons pour lesquelles les clients sollicitent cette solution :

- Réduction des mensualités et du taux d'endettement : Le regroupement de crédits permet une diminution significative du montant global des échéances, conduisant à une baisse du taux d'endettement. Cette approche vise à anticiper ou à remédier au malendettement. Avec des mensualités mieux adaptées au budget, le rachat de prêt contribue à améliorer le reste à vivre, la part restante des revenus après le remboursement des charges.

- Simplification du budget et des conditions de remboursement : En regroupant tous les crédits en un seul emprunt avec un prélèvement unique, le rachat de crédits simplifie la gestion des finances. Un prêt unique est plus facile à suivre qu'une accumulation de contrats avec des modalités distinctes. Cela offre une meilleure visibilité sur les conditions de remboursement et le coût global de l’opération.

- Financement de nouveaux projets et obtention de trésorerie : Le regroupement de crédits offre l'opportunité de financer de nouveaux projets en incluant la somme nécessaire dans le capital à rassembler. Que ce soit pour un mariage, l'achat d'un véhicule, des travaux dans la résidence principale, ou d'autres projets, cette solution permet également d'obtenir une trésorerie libre d'usage pour couvrir des dépenses futures.

- Adaptation face à la baisse du pouvoir d'achat : En période d'inflation, le rachat de crédit se positionne comme une solution pour alléger les charges financières et atténuer l'impact sur le pouvoir d'achat. C'est une option à considérer pour ceux qui rencontrent des difficultés à finir le mois et sont préoccupés par la baisse de leur pouvoir d'achat.

Exemple de rachat de crédit

Exemple pour un regroupement de prêts, garanti par une hypothèque, et le déblocage d'un montant de 20 000 € pour un nouveau projet d'un total de 151 317,55 € au TAEG fixe de 2,50%, soit un taux débiteur fixe de 2.04%.

Remboursement en 300 versements de 653,93€. Montant total dû par l'emprunteur : 196 179 € (hors assurance facultative). Le coût mensuel standard de l'assurance facultative Décès, Perte Totale et Irréversible d'Autonomie, Incapacité temporaire total de travail, l’invalidité permanente totale, déléguée auprès d’AssurGo est de 59.21 € par personne et s'additionne au montant de la mensualité. Coût total de cette couverture : 17 765 €. TAEA : 0.44%.

- Total capital restant dû:

123 138,78 €

- Total des mensualités:

956,52 €

- Montant du reste à vivre:

2032,6 €

Taux d'endettement du foyer:

32

- Nouvelle mensualité réduite:

653,93 €

- Réduction mensuelle:

- 31 %

- Montant du reste à vivre:

2 335,2 €

Taux d'endettement du foyer:

22

Cet emprunt, souscrit avec une garantie, a été accordé par notre partenaire bancaire. Conditions applicables aux crédits aux particuliers, en vigueur au 11/06/2020. Exemple non contractuel. Sous réserve d’erreurs manifestes d’impression.

Quels sont les critères du rachat de crédit ?

Le rachat de crédit est soumis à plusieurs critères, et les conditions peuvent varier selon les établissements financiers et les profils emprunteurs. Cependant, voici quelques critères généralement pris en compte :

Situation professionnelle et revenus : La stabilité de la situation professionnelle et le niveau de revenus de l'emprunteur sont des éléments déterminants. Les emprunteurs disposant de revenus réguliers et stables et d’un contrat de travail pérenne (CDI, fonctionnaire…) ont généralement plus de facilités à obtenir un rachat de crédit.

Taux d'endettement : Les organismes prêteurs évaluent le taux d'endettement de l'emprunteur, qui représente le pourcentage des revenus consacrés au remboursement des dettes. Un taux d'endettement élevé peut rendre l'opération plus difficile à obtenir.

Historique de crédit : L'historique de crédit de l'emprunteur, notamment son score de crédit, peut influencer la décision du prêteur. Un bon historique de crédit avec peu voire pas d’incident de remboursement est souvent un atout.

Type de prêts à regrouper : Le rachat de crédit peut concerner des prêts à la consommation, des prêts immobiliers, ou une combinaison des deux. Certains établissements peuvent avoir des restrictions sur certains types de crédits éligibles.

Garanties éventuelles : En cas de rachat de crédit immobilier, la présence d'une garantie telle qu'une hypothèque, une caution ou un nantissement peut être requise. Cela dépend également de la proportion des crédits immobiliers dans l'opération.

Capacité de remboursement : La capacité de remboursement constitue un critère essentiel dans l'évaluation d'une demande de rachat de crédit. Les prêteurs examinent attentivement la capacité de l'emprunteur à rembourser le nouvel emprunt, en prenant en considération divers aspects de sa situation financière (charges financières, dépenses courante, reste à vivre).

Il est recommandé de se faire accompagner par un professionnel, comme un courtier en rachat de crédit comme Solutis, pour trouver la solution la plus adaptée à sa situation. Cet expert peut fournir des conseils personnalisés en fonction de la situation financière spécifique de chaque client, aidant ainsi à trouver la solution la plus adaptée.

Quels sont les documents justificatifs pour une demande de rachat de crédit ?

Les documents justificatifs nécessaires pour une demande de rachat de crédit peuvent varier légèrement en fonction des banques et des exigences spécifiques de chaque dossier. Cependant, voici une liste générale de documents souvent requis :

Identité :

- Carte nationale d'identité en cours de validité (CNI) ou passeport, titre de séjour ;

- Livret de famille ;

- Justificatif de domicile récent (moins de 3 mois).

Revenus et situation professionnelle :

- Contrat(s) de travail ;

- Trois derniers bulletins de salaire ;

- Dernier avis d'imposition ;

- Justificatifs de pension alimentaire ou de tout autre revenu régulier.

Situation financière et crédit en cours :

- Trois derniers relevés de tous les comptes bancaires ;

- Tableaux d'amortissement des crédits en cours ;

- Contrats de prêt en cours (crédits à la consommation, prêts immobiliers, etc.) ;

- Derniers relevés de tous les crédits en cours.

Informations sur les garanties éventuelles :

- Documents liés à une éventuelle hypothèque ou garantie.

Situation familiale :

- Documents justifiant de la pension alimentaire versée ou reçue ;

- Acte de mariage, de pacs ou jugement de divorce le cas échéant.

Il est recommandé de vérifier les exigences spécifiques de la banque à laquelle vous soumettez votre demande, car elles peuvent varier. Fournir ces documents de manière complète et précise permettra une évaluation plus rapide et précise de votre demande de rachat de crédit ainsi que la proposition d’une offre dans un meilleur délai.

Comment optimiser son dossier de rachat de crédit ?

Optimiser son dossier de rachat de crédit est essentiel pour augmenter les chances d'acceptation et obtenir des conditions avantageuses. Voici quelques conseils pour optimiser votre dossier :

- Fournir des documents complets : Assurez-vous de fournir tous les documents demandés de manière complète et précise. Cela facilite l'analyse de votre situation financière par l'établissement bancaire ou son intermédiaire.

- Mettre en avant votre stabilité financière : Présentez des éléments prouvant votre stabilité financière, tels que la durée de votre emploi actuel, la régularité de vos revenus et la gestion responsable de vos comptes bancaires. C’est-à-dire toutes les preuves qui démontrent que la banque peut avoir confiance en votre capacité de remboursement.

- Réduire les dettes existantes : Si possible, remboursez partiellement ou totalement certains de vos crédits en cours avant de déposer votre demande de rachat. Cela améliorera votre taux d'endettement.

- Améliorer votre score de crédit : Un bon historique de crédit est un atout. Assurez-vous que votre historique de paiements est en ordre, et si possible, corrigez les éventuelles erreurs présentes dans votre dossier de crédit.

- Proposer une garantie : Si possible, proposez une garantie comme une hypothèque sur un bien immobilier. Cela peut améliorer les conditions du rachat.

- Négocier avec les créanciers : Si vous avez des retards de paiement ou des difficultés temporaires, essayez de négocier avec vos créanciers pour régulariser la situation avant de déposer votre demande.

- Faire appel à un courtier en rachat de crédit : Un professionnel peut vous conseiller et vous aider à constituer un dossier solide et à trouver l'offre la plus avantageuse en fonction de votre situation en comparer les critères de ses banques spécialisées en rachat de prêts.

Quel taux d’intérêt pour un rachat de crédit ?

Le taux d'intérêt pour un rachat de crédit peut varier en fonction de plusieurs facteurs, et il n'est pas possible de donner un chiffre précis sans prendre en compte les détails de votre situation financière et les conditions du marché au moment de la demande. Cependant, voici quelques éléments à considérer :

- Profil de l'emprunteur : Votre situation financière, vos revenus, votre historique de crédit et d'autres éléments personnels influent sur le taux qui vous sera proposé.

- Nature des crédits à regrouper : Les taux peuvent différer selon qu'il s'agit de racheter des crédits à la consommation, des prêts personnels ou un crédit immobilier.

- Durée du prêt : Les taux peuvent varier en fonction de la durée sur laquelle vous étalez le remboursement.

- Conditions du marché : Les taux d'intérêt peuvent être influencés par les conditions économiques générales et les politiques monétaires.

- Établissement prêteur : Chaque institution bancaire peut avoir ses propres critères et politiques en matière de taux.

Pour obtenir des informations précises sur les taux d'intérêt actuels pour un rachat de crédit, il est recommandé de contacter un intermédiaire bancaire spécialisé en la matière comme Solutis et de demander une simulation personnalisée en fonction de votre situation.

Quelles sont les conditions du rachat de crédit en 2024 ?

Le rachat de prêts est une opération toujours très sollicitée en 2024, car le pouvoir d’achat en baisse des Français et l’inflation toujours élevée encouragent les demandes de financement afin de baisser leurs mensualités. Cependant, il est difficile d’obtenir un accord de financement depuis la remontée des taux à l'été 2022, mais les critères imposés par les organismes prêteurs ont tendance à s’assouplir et l’accès à l’opération s’améliore. Etant donné que chaque dossier est particulier, une étude doit être lancée pour vérifier son éligibilité.

En 2024, la décision d'acceptation d'un rachat de crédit est basée sur des critères tels que la santé financière de l'emprunteur, la régularité de ses revenus, la stabilité de son emploi, son comportement bancaire, son taux d’endettement ainsi que la détention d’actifs immobiliers et financiers. Une bonne solvabilité permet d’obtenir plus facilement une proposition d'un prêteur avec un taux plus faible.

Les meilleurs taux de rachat de crédit actuels pour 2024 sont les suivants :

| Types de regroupement de crédits | Meilleurs taux |

|---|---|

| Rachat de crédit immobilier | 4,57% |

| Rachat de crédit consommation | 4,91 % |

Ces taux, proposés par les établissements de crédit partenaires, peuvent varier en fonction du profil de l'emprunteur et de la durée du financement.

Le coût total d'un rachat de prêts est évalué à l'aide du Taux annuel effectif global (TAEG), qui prend en compte les intérêts bancaires, le coût de l'assurance emprunteur, les indemnités de remboursement anticipé (IRA), et les frais de notaire en cas de mise en place d'une hypothèque. Ce surcoût est étalé sur toute la durée de remboursement.

Rachat de crédit : Vos questions, nos réponses

Que vous cherchiez à réduire vos mensualités, simplifier la gestion de vos finances, ou réaliser de nouveaux projets, le rachat de crédit peut être une solution financière adaptée. Découvrez nos réponses aux principales questions sur cette opération bancaire.

Quelle est la durée maximale d’un rachat de crédit ?

La durée maximale d'un rachat de crédits dépend du type de crédits regroupés :

- Crédits à la consommation : La durée maximale pour le regroupement de crédits à la consommation est généralement de 12 ans pour les locataires et 15 ans pour les propriétaires. Les banques considèrent le profil d'un propriétaire comme plus favorable, car en cas de défaut de paiement, le bien immobilier peut servir de garantie.

- Crédits immobiliers : Pour le rachat de crédit immobilier, la durée maximale recommandée par le Haut Conseil à la stabilité financière (HCSF) est de 25 ans. Cependant, le montant d'un crédit immobilier peut potentiellement être illimité.

Il est important de noter que ces durées maximales sont des recommandations et peuvent varier en fonction des politiques spécifiques de chaque établissement financier. De plus, la durée effective d’un rachat de crédits dépendra également de la capacité de remboursement de l'emprunteur et de sa situation financière globale.

Qui peut bénéficier d’un rachat de crédit ?

Les personnes qui peuvent bénéficier d'un regroupement de prêt comprennent :

Les personnes en situation d'endettement excessif : Il s'agit d'emprunteurs qui ont accumulés plusieurs crédits et qui rencontrent des difficultés à faire face à leurs remboursements mensuels. Le rachat de crédit leur offre la possibilité de consolider ces dettes en une seule, avec une mensualité globale réduite. Cela permet de baisser leur taux d’endettement et de faciliter la gestion de leur budget.

Les propriétaires, locataires, et même les personnes hébergées : Le rachat de crédit est accessible aux propriétaires immobiliers, aux locataires ainsi qu'aux personnes hébergées. Que vous soyez propriétaire de votre logement, locataire ou hébergé chez un tiers, vous avez la possibilité de bénéficier de cette opération. La nature des garanties peut varier en fonction du statut de logement, offrant ainsi une flexibilité aux différents profils d'emprunteurs.

Les personnes souhaitant financer de nouveaux projets : Le rachat de crédit n'est pas uniquement destiné à résoudre des problèmes d'endettement. Il peut également être utilisé par ceux qui souhaitent concrétiser de nouveaux projets. En intégrant la somme nécessaire dans le capital restant dû, cette opération offre la possibilité de financer des projets personnels, tels qu'un mariage, l'achat d'un véhicule, des travaux d'aménagement, ou toute autre dépense planifiée.

Est-ce avantageux de faire appel à un courtier pour regrouper ses crédits ?

Faire appel à un courtier pour regrouper ses crédits présente des avantages, notamment en termes de gain de temps et d'expertise dans la recherche des meilleures conditions de rachat. Le courtier peut simplifier le processus et comparer puis négocier des modalités avantageuses, offrant ainsi une solution personnalisée selon votre situation financière.

Quels types de prêts sont éligibles au rachat de crédit ?

Le rachat de crédit concerne divers types de prêts, notamment les prêts à la consommation tels que les crédits auto, les prêts personnels, les crédits renouvelables, ainsi que les prêts immobiliers. Il permet de regrouper ces différents prêts en un seul, facilitant la gestion des remboursements

La simulation et la demande de rachat de crédit sont-elles gratuites ?

La simulation et la demande de rachat de crédit sont totalement gratuites et sans engagement. Cela signifie que vous pouvez obtenir une estimation de votre regroupement de crédit sans avoir à payer de frais, et vous n'êtes pas obligé de poursuivre le processus si vous n'êtes pas satisfait des résultats ou si vous changez d'avis.

Quelles sont les garanties exigées pour un rachat de crédit ?

Les garanties exigées pour un rachat de crédit dépendent de plusieurs facteurs, notamment du type de crédits à regrouper, du montant global du prêt, de la durée de remboursement, et de la politique spécifique des banques. Voici quelques-unes des garanties courantes associées au rachat de crédit :

- Hypothèque : Dans le cas d'un rachat de crédit immobilier, la banque peut exiger une hypothèque sur un bien immobilier détenu par l'emprunteur. Cela sert de garantie en cas de défaut de remboursement.

- Caution : Plutôt que d'opter pour une hypothèque, l'emprunteur peut avoir recours à une caution. Cela implique l'intervention d'une tierce personne (une société de cautionnement) qui se porte garante du remboursement en cas de défaillance.

- Nantissement : Certains prêts peuvent être garantis par le nantissement de biens, tels que des placements financiers ou des contrats d'assurance-vie. En cas de non-remboursement, ces biens peuvent être utilisés pour rembourser le prêt.

Il est important de noter que les garanties peuvent varier d'un établissement prêteur à l'autre, et certaines offres de rachat de crédit peuvent ne pas nécessiter de garanties particulières, surtout dans le cas de crédits à la consommation.

Quelles sont les différences entre un regroupement de crédits conso et le rachat de crédit immobilier ?

Les différences entre un regroupement de crédits à la consommation et le rachat de crédit immobilier sont significatives, notamment en ce qui concerne la durée de remboursement, le taux d'intérêt nominal et la nécessité d'une garantie :

- Durée de remboursement : Pour un regroupement de crédits à la consommation, la durée maximale est généralement limitée par le Code de la consommation à 12 ans pour les locataires et les hébergés, et à 15 ans pour les propriétaires. En revanche, un rachat de crédit immobilier, généralement hypothécaire, peut étaler la durée de remboursement jusqu'à 25 ans. La durée proposée dépend des capacités financières de l'emprunteur.

- Taux d'intérêt nominal : Le taux d'intérêt pour un regroupement de crédits à la consommation est calculé selon le barème des taux de crédit à la consommation, tandis que celui d'un rachat de crédit immobilier suit le barème des taux de prêt immobilier, qui est généralement plus bas. Les taux d'usure, régulés par la Banque de France, sont respectés par les professionnels, et les TAEG (Taux Annuel Effectif Global) d'un rachat de prêts hypothécaires sont souvent plus avantageux que ceux des regroupements de prêts à la consommation sans garantie.

- Présence d'une garantie : Un rachat de crédit immobilier nécessite généralement la mise en place d'une hypothèque en garantie. Cette garantie entraîne des frais supplémentaires pour l'emprunteur, ce qui doit être pris en compte avant de finaliser le contrat.

Rédigé par Cédric Descamps - Directeur général de Solutis

Mis à jour le 11/03/2024

Réduisez vos mensualités et votre taux d'endettement et financez vos nouveaux projets

Demande de rachat de crédit gratuite

Votre offre en 24h | Une expertise avec + de 25 ans d'expérience

Nos partenaires bancaires spécialisés en rachat de crédits

Regroupez vos crédits en cours avec les meilleures conditions du marché en effectuant votre demande auprès des conseillers Solutis qui va négocier pour vous l'offre la plus avantageuse. En une seule demande unique, profitez d'une offre comparée et adaptée à votre situation financière et à vos projets.

Taux annuel effectif global (TAEG)

Banque en ligne : ce qu'il faut savoir

Quelle banque pour un rachat de crédit ?

Crédit immobilier avec des crédits conso en cours

Documents pour un dossier de crédit

Rachat de prêts : c'est mal vu par les banques ?

Coût et frais d’un crédit immobilier

Prêt à taux fixe et variable : quelles différences ?

Quand faire un rachat de crédit immobilier ?

Regroupement de prêt : c’est long à finaliser ?

Rachat d'emprunts : banque en ligne

Comment garantir un rachat de prêt ?

Tout sur le rachat de prêt hypohécaire

La réglementation du regroupement de crédits

Comment profiter de la baisse des taux ?

Prêt pour des travaux de 10 000 euros

Rachat de crédit et prêt PASS Foncier

Rachat de crédit : comment ça marche ?

Les différents types de crédit

Comment obtenir un rachat de crédit avec un dossier moyen ?

Faut-il assurer son rachat de crédit ?

Tout sur le crédit renouvelable

Simulation de prêt personnel en ligne

CEL et PEL : quel placement pour un projet immobilier ?

Crédit immobilier : des conditions plus souples pour les investisseurs

Crédit : des taux différents selon votre profil et votre région

Qu’est-ce qu’une offre de prêt immobilier ?

Liste des meilleurs organismes de crédit

Quelles sont les solutions de financement pour les entreprises ?

Capacité de financement : définition

Comment réaliser une demande de financement ?

Qu'est-ce que le coût total du crédit ?

Quelles sont les aides et subventions pour financer un projet professionnel ?

Crédit : quel est le délai d’une réponse de principe en ligne ?

Comment un courtier permet de financer un projet professionnel ?

Crédit souscrit sans l'accord du conjoint : qu’en est-il ?

Quelle durée de prêt immobilier choisir ?

Taux immobilier 2023 : conseils pour obtenir les meilleures offres

Durée de remboursement maximale d'un crédit renouvelable

Prêt immobilier avec rachat de crédit consommation

Rachat de crédits : à partir de combien ?

Comment financer un projet personnel ?

Comment bien monter son dossier de crédit immobilier ?

Meilleur taux de prêt immobilier : juillet 2023

Acheter un bien immobilier ancien : avantages et inconvénients

Changer de banque pour obtenir un prêt

Peut-on faire un rachat de crédit avec un nouveau prêt unique récent ?

Comment regrouper ses crédits immo et conso ?

Qu’est-ce qu’une offre de prêt immobilier ?

Qu’est-ce qu’un établissement de crédit ?

Prêt à taux zéro (PTZ) : conditions et barèmes

Combien coûte un rachat de crédit : la liste des frais

Qu'est-ce qu'un contrat de crédit à la consommation ou immobilier

Frais de notaire : calcul des frais d’achat d’un bien immobilier

Crédit immobilier avec crédit conso en cours

Quels sont les documents à donner lors d’une demande de crédit à la consommation ?

Les différents types de taux de crédit immobilier

Marché du crédit : définition et fonctionnement

Quelle est la durée d’un regroupement de crédits ?

Quelle différence entre un prêt et un crédit ?

Comment bien monter son dossier de crédit immobilier ?

Peut-on faire un crédit immobilier avec un seul salaire ?

Quand les taux bas limitent l’accès au crédit pour les séniors

Comment diminuer ses mensualités de crédit auto ?

Les pièges à éviter et nos conseils pour renégocier son prêt immobilier

Le rachat de crédits pour professionnel

Peut-on faire racheter un crédit auto ?

Faire un rachat de crédit travaux

Rachat de crédit : profession libérale

Rachat de crédit sans justificatifs : est-ce possible ?

Rachat de soulte : qu'est-ce que c'est ?

Simulation crédit rapide en ligne

Que faire en cas de refus de rachat de crédit : les motifs et les solutions

*Lorsqu’une opération de crédit entraîne la diminution du montant des mensualités, celle-ci peut entraîner un allongement de la durée de remboursement du crédit et majorer son coût total.