Les différents types de taux de crédit immobilier

Le taux d’un crédit détermine la somme des intérêts bancaires que devra payer l’emprunteur. Il est essentiel pour connaître le coût total d’un financement immobilier, capital et frais compris. Il existe 3 types de taux de crédit : fixe, variable, capé et mixte. Nos conseillers listent les conditions de ces différents taux proposés par les banques, à savoir le taux fixe, variable et capé, et expliquent leur principe respectif, leurs avantages et risques, mais aussi les différences entre ces derniers.

Taux fixe, variable ou capé : quels sont les différents types de taux de crédit ?

Il existe différents types de taux :

- Taux fixe : taux invariable tout au long du remboursement du crédit. La rémunération de la banque est calculée et affichée dans le contrat.

- Taux variable : taux révisable selon un indice, l'Euribor. Le total des intérêts va varier en fonction de la variation d'éléments et indicateurs financiers.

- Taux variable capé : taux fixe ayant une partie variable, mais qui intègre un taux plafonné. Il protège l'emprunteur face au risque d'une envolée des taux.

- Taux mixte : taux pouvant être fixe durant une période définie dans le contrat puis mixte ou inversement.

- Taux nominal : taux qui représente seulement la somme totale des intérêts dus par l’emprunteur à l’organisme prêteur.

- TAEG ou TEG : taux qui calcule l’intégralité du coût annuel de l’ensemble des frais d’un crédit (intérêts, assurance, frais annexes, frais de garantie).

Le choix entre un taux fixe, variable et capé concerne principalement les crédits immobiliers, les emprunts à la consommation sont généralement remboursés avec un taux d'intérêt fixe. Taux nominal et TAEG figurent sur tous les contrats de crédit, quel que soit le type (immo et conso).

Taux fixe : fonctionnement

Qu’est-ce qu’un prêt à taux fixe ?

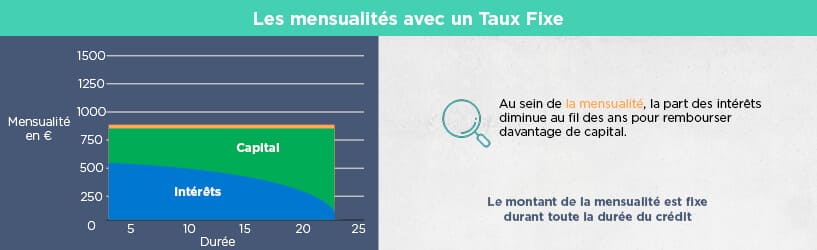

Dans un crédit immobilier à taux fixe, le taux d’intérêt reste le même pendant toute la durée du prêt. A l’inverse d’un taux variable, le taux fixe n’évoluera pas dans le temps, il ne peut donc pas varier à la hausse comme à la baisse durant les années du contrat.

Lors de la signature d’un contrat de prêt à l’habitat à taux fixe, les emprunteurs connaissent exactement le coût total de l’opération. En conjuguant le taux fixe et les mensualités de remboursement du capital, il est donc possible d’estimer précisément le coût final d’un emprunt.

Le taux fixe présente un avantage considérable en termes de sécurité, car il permet d’éviter une forte augmentation du coût total des intérêts bancaires. Son invariabilité dans le temps lui confère donc une nature rassurante.

La sécurité due à la stabilité du crédit à taux fixe peut se révéler particulièrement intéressante sur une longue durée. Les emprunteurs font cependant le choix de ne pas profiter des éventuelles baisses des taux durant la vie du contrat. Mais par la même occasion, ils se mettent à l’abri d’une potentielle hausse. De manière générale, les taux fixes pratiqués pour les crédits immobiliers sont plus élevés lors de la souscription que les taux variables, qui suivent les aléas financiers de l’indice Euribor.

Comment les banques calculent les taux d’intérêt fixes ?

Les taux fixes proposés par les banques et les organismes de crédit sont indexés sur les emprunts de l’État français sur 10 ans : les obligations assimilables du Trésor (OAT).

Chaque établissement prêteur fixe ensuite son propre barème des taux d’intérêt fixe des crédits immobiliers selon les régions, ses critères et sa politique commerciale.

A savoir, au besoin la BCE (Banque Centrale Européenne) peut influencer les taux d’intérêt fixes pratiqués par les banques en variant à la hausse comme à la baisse ses taux directeurs. La BCE modifie sa politique monétaire en fonction de la conjoncture économique, elle va par exemple encourager les banques à prêter à taux bas en période de relance économique ou faire augmenter les taux pour limiter les octrois de crédit en cas de forte inflation, comme en 2023.

Ce qu'il faut savoir sur le taux de crédit variable / révisable

Comment fonctionne un taux variable ?

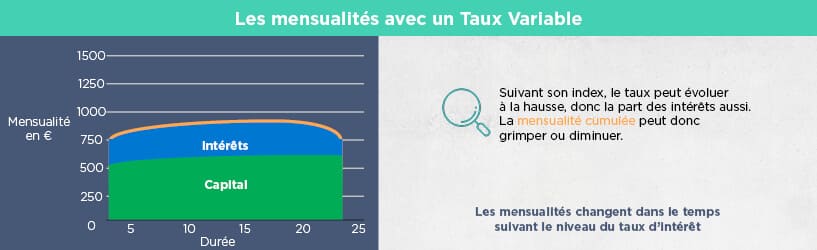

Un taux d’intérêt variable correspond à un taux d’emprunt qui peut être révisé par la banque à plusieurs reprises lors de la période de remboursement d’un emprunt immobilier. Le taux peut augmenter ou baisser, sans qu’il ne soit possible de prévoir à l’avance les fluctuations.

Une variation à la hausse du taux va augmenter le coût total des intérêts du prêt, alors qu’une baisse va le réduire. À chaque révision du taux variable, le montant de la mensualité est alors ajusté afin de respecter la durée de remboursement définie dans le contrat de crédit.

Souscrire un crédit à taux variable n’est pas sans risques, il faut anticiper une éventuelle évolution des taux sur le long terme. L’emprunteur doit évaluer sa capacité financière et prendre en compte une probable hausse de ses mensualités pour éviter tout déséquilibre financier à l’avenir.

Le contrat du crédit doit préciser les modalités relatives au taux révisable (l’indice sur lequel est indexé le taux), une notice précisant les conditions appliquées pour ce taux. Certains établissements bancaires proposent une simulation de variation du taux pour mieux évaluer les risques.

Comment est fixé un taux variable ?

Le taux révisable est fixé selon un indice de référence : l’Euribor. On distingue essentiellement deux types d’Euribor pour indexer un taux variable, l’Euribor 3 mois et l’Euribor 12 mois. Ces indices sont mesurés au niveau européen en dressant une moyenne des taux auxquels se refinancent les banques.

Ces dernières rajoutent à cet indice leur marge. Les indices Euribor évoluent donc en fonction des circonstances économiques, qui sont indépendantes du profil des emprunteurs. À long terme, il n’est donc pas possible de prévoir une baisse ou une hausse des taux révisables.

Avantages et inconvénients du taux variable

Le taux variable est souvent plus faible que le taux fixe au moment de la souscription, il peut, en cas de forte baisse des taux fixes, permettre de rembourser des mensualités plus faibles et de diminuer le coût des intérêts. Il est possible d’inclure une clause qui permet de transformer son taux variable en taux fixe, une sécurité en cas de forte remontée des indices Euribor.

Cependant, le taux variable est risqué puisqu’une hausse de l’indice de référence entraîne automatiquement une hausse des intérêts et des échéances, sans plafond (contrairement au taux capé). Il est recommandé de souscrire des prêts à taux variables sur des durées courtes inférieures à 10 ans et de privilégier le taux fixe pour le financement d’une résidence principale sur une durée qui dépasse souvent 15 ans.

Fonctionnement du taux variable capé

Quel est le principe du taux capé ?

Un taux capé est un plafond d’évolution limite qu’un taux variable ne peut pas dépasser. Il s’agit d’une mesure de protection pour éviter une augmentation trop importante du coût du crédit et de la somme des intérêts, qui conduiraient à de graves difficultés financières pour l’emprunteur.

Quelle que soit l’évolution des indices de référence, un crédit immobilier à taux capé va donc permettre de fixer un taux variable maximum limite et de pouvoir déterminer le coût maximum que doit payer l’emprunteur. En d’autres termes, le taux capé permet de plafonner l’évolution du barème du financement. Le plafond ou le cap est défini lors de la signature du contrat.

Lors de la souscription d’un prêt à taux variable pour un projet immobilier, il est par conséquent fortement recommandé de demander un taux capé à la banque pour éviter une hausse excessive du taux nominal.

Taux capé et remboursement anticipé : qu’en est-il ?

Comme pour un financement immobilier classique, le prêt à l’habitat à taux variable capé peut faire l’objet d’un remboursement anticipé. Cependant, si le remboursement avant échéance d’un prêt classique implique de payer des pénalités de remboursement anticipé, celui d’un financement à barème révisable ne présente pas d’indemnités (IRA).

Toutefois, compte tenu de la conjoncture du marché interbancaire, les banques n’acceptent d’inclure une clause de levée d’indemnités de remboursement anticipé que si le plafond ou le cap est supérieur de 1 % au taux initial du contrat.

En fait, même si la règle veut que barème révisable ne présente pas de pénalités de remboursement anticipé, il faut savoir que les indemnités ne sont dues que si elles sont mentionnées explicitement dans le contrat. De ce fait, dans certains cas, il peut être prévu une pénalité forfaitaire.

Les différences entre le taux nominal et le TAEG d’un crédit

La principal différence est que le taux nominal d’un prêt représente uniquement le coût des intérêts et que le TAEG permet d’obtenir le coût total du financement, frais annexes compris. Retour plus en détails sur leur fonctionnement.

Le taux nominal d'un crédit : définition

Le taux nominal d’un crédit immobilier ou d’un prêt à la consommation calcule les intérêts d’emprunt, c'est-à-dire le coût de l'argent perçu par la banque prêteuse en guise de rémunération.

Plus le taux nominal est important, plus le montant des intérêts grandit. A l’inverse, en période de baisse des taux, le coût d'un crédit se réduit et le financement devient plus attractif, une occasion d’investir à moindre coût.

Le taux nominal d’un prêt est fixé par un établissement bancaire en fonction du marché, mais aussi du risque et du profil de l’emprunteur. Pour cela, le conseiller bancaire prend en compte le taux auquel la banque emprunte des fonds sur les marchés financiers européens, ses frais et le risque de l’opération. Le calcul du risque va dépendre de la situation de l’emprunteur et de sa capacité de remboursement, qui doit être viable. Si ce dernier a un dossier solide avec des revenus conséquents, son taux sera bas. En revanche, pour un profil fragile, le taux sera plus élevé car le risque d’impayé est alors plus grand et la durée du financement est généralement plus longue.

La durée d’emprunt, limitée par la loi à 25 ans pour les financements immobiliers, est donc un autre critère essentiel pour déterminer le taux nominal d’un prêt : plus l’emprunt est long, plus le taux d’intérêt nominal est élevé.

Qu'est-ce qu’un TAEG ?

Autrefois appelé le TEG, le TAEG (taux annuel effectif global) est un taux global qui représente le coût réel d’un financement sur une année. Pour cela, il combine le taux nominal ainsi que les différents frais liés au crédit. Pour obtenir le coût total, il faut calculer le coût du crédit sur un an via ce TAEG et multiplier le résultat par le nombre d’années du contrat.

Il est encadré par la loi et l'usure de la Banque de France, en effet celui-ci ne peut être supérieur aux taux d’usure, qui représente le TAEG maximum pouvant être pratiqué par les établissements de crédit.

Le taux annuel effectif global est indispensable pour un emprunteur, car c’est l’élément à comparer entre différentes offres de prêt immobilier pour choisir la moins chère. En effet, comparer des taux nominaux sans prendre en considération l’opération dans sa globalité est inutile, car d’autres frais sont à prendre en compte : assurance de prêt, frais de dossier, frais d’intermédiation et de garantie. Bien-sûr, pour que la comparaison soit efficace, il faut que le capital emprunté soit identique.

Les emprunteurs peuvent utiliser un comparateur de crédit en ligne pour confronter plusieurs TAEG et obtenir une offre de financement au taux le plus bas.

L’article L314-1 du Code de la Consommation, entré en vigueur en octobre 2016, définit le taux annuel effectif global qui remplace le TEG (Taux effectif global).

Questions fréquemment posées sur le taux de crédit

Quel est le taux moyen sur 25 ans ?

Le taux moyen pour un crédit immobilier sur 25 ans est d’environ 4,47 % en décembre 2023, selon le barème actualisé par l’organisme financier partenaire.

Quelle banque a le taux le plus bas ?

Il n'y a pas de banque qui peut être citée comme proposant le taux le plus bas, chaque établissement propose ses propres taux et cela varie en fonction du profil emprunteur. Il faut savoir que le plafond des taux est celui du taux d'usure.

Comment modifier un taux fixe ?

Si le taux nominal reste fixe durant toute la durée du contrat, il est possible de le modifier en ayant recours à une renégociation de crédit. Si celle-ci se révèle impossible, les emprunteurs peuvent opter pour un rachat de crédit ou un regroupement de crédit consommation. Il s’agit de faire racheter son crédit auprès d’un autre établissement bancaire, qui soldera le crédit en cours avant d’en proposer un nouveau à un taux plus intéressant.

Comment modifier les mensualités sans changer de taux de crédit ?

Il est possible de changer le montant des mensualités d’un crédit immobilier ou crédit à la consommation en activant la clause de modulation auprès de la banque prêteuse. La modulation des échéances peut s’effectuer à la hausse ou à la baisse. Selon la modulation, la durée du prêt va être raccourcie ou augmentée. Cependant le taux fixe restera inchangé.

Un autre type de crédit à taux invariable permet de varier les mensualités : le taux fixe à échéances progressives. Avec cette variante, les emprunteurs voient leurs mensualités augmenter progressivement au fil des ans. Ainsi, les mensualités peuvent suivre l’évolution d’une carrière professionnelle et les augmentations de salaire qui en découlent.

Comment transformer un crédit à taux variable en un crédit à taux fixe ?

Le prêt immobilier à taux variable comporte des risques importants et il est possible à tout moment de pouvoir le solder afin de repartir sur un taux fixe avec un rachat de crédit immobilier ou un regroupement de crédits. Le but est de faire racheter ce prêt pour définir de nouvelles modalités de remboursement, à savoir un taux fixe, une mensualité invariable ainsi qu’une durée de remboursement ajustée.

Rédigé par Mathieu Dubuffet - Rédacteur expert de Solutis

Mis à jour le 29/12/2023

Utilisez notre comparateur de crédit et financez votre projet immobilier au taux le plus bas

Demande de crédit immobilier gratuite

Votre offre en 24h | Une expertise avec + de 20 ans d'expérience

Le remboursement anticipé du prêt lors d'un déménagement

Frais de notaire : calcul des frais d’achat d’un bien immobilier

Contribution de sécurité immobilière

Comment inclure les frais de notaire dans un crédit immobilier ?

Comprendre les intérêts intercalaires

Comment calculer les intérêts d'emprunt ?

Comment profiter de la baisse des taux d’intérêt ?

Comment négocier le taux de son crédit immobilier ?

Comment avoir un crédit immobilier à taux négatif ?

Nos conseils pour obtenir une offre de crédit immobilier avec le meilleur taux

La liste des principaux frais d’un crédit immobilier et de l’achat d’un bien

Prêt immobilier : financez au meilleur taux l'achat de votre nouveau logement

Comparez les meilleurs taux

Comparez les meilleurs taux