Calcul de prêt

Le simulateur de calcul de prêt permet d’évaluer le montant d’un crédit ou le montant d’une mensualité d’un emprunteur en fonction de plusieurs variables : le taux, le montant, la mensualité et la durée de remboursement.

Montant estimé de votre crédit: €

Quel projet souhaitez-vous financer ?

Le coût du crédit est de

€

pour

un montant emprunté de

€

avec un

taux de

%

sur une durée de

mois.

Cette estimation se base sur les informations saisies et ne constitue pas une offre définitive.

Montant estimé de votre mensualité: € / mois

Quel projet souhaitez-vous financer ?

Le coût du crédit est de

€

pour

un montant emprunté de

€

avec un

taux de

%

sur une durée de

mois.

Cette estimation se base sur les informations saisies et ne constitue pas une offre définitive.

Le tableau ci-dessous représente l'échéancier en présentant le capital amorti, les intérêts remboursés par l'emprunteur ainsi que le montant restant dû. Ce résultat ne constitue pas une offre de rachat de crédit.

| Mois | Interêts | Capital amorti | Reste dû |

-

Avant de faire une demande de financement, le simulateur de calcul de prêt permet à un emprunteur d’évaluer le montant d’un crédit ou le montant d’une mensualité en fonction de plusieurs variables : le capital à emprunter, le taux (nominal ou TAEG), la durée de remboursement (courte ou longue) et la mensualité. Découvrez en quelques secondes le résultat estimé de la calculette pour financer l'achat d'un logement (résidence principale, secondaire ou investissement locatif) via un prêt immobilier ou tout type de projet grâce au crédit à la consommation.

À quoi sert la simulation de crédit pour calculer un prêt immobilier ou un crédit conso ?

Le calcul de prêt est la première étape avant de réaliser sa demande de crédit en ligne. Cette opération est essentielle lorsqu’un emprunteur souhaite financer un projet (immobilier, auto, travaux, personnel...), elle va effectivement permettre de comparer le coût d’un crédit en validant plusieurs calculs et de choisir le résultat le plus adapté.

La calculatrice va aider l’emprunteur à déterminer le montant du crédit qu’il est capable d'emprunter, en fonction d’une mensualité à ne pas dépasser, ou bien de connaître la mensualité à rembourser pour un capital donné.

La mensualité maximale qu’un foyer peut ajouter dans son budget est déterminée grâce au calcul du taux d’endettement. Le taux d'effort actuel d'un foyer permet effectivement de connaître sa capacité d'emprunt restante et le montant de mensualité pour rembourser un nouveau prêt immobilier afin d'acheter un logement ou crédit à la consommation correspondant à son budget.

La calculatrice de prêt pour calculer sa mensualité ou son montant de crédit

Voici les deux méthodes pour réussir très facilement une simulation de calcul de prêt avant de lancer votre demande chez une banque :

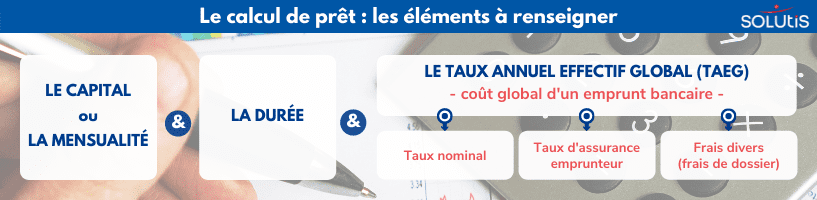

- Pour calculer le montant d’un crédit, soit le capital à emprunter, l’emprunteur doit renseigner dans la calculette de prêt la mensualité qu’il souhaite payer chaque mois pour son projet, un TAEG (Taux annuel effectif global) ainsi qu’une durée de remboursement plus ou moins longue, qui va déterminer le nombre de prélèvement mensuel.

- Pour calculer la mensualité d’un crédit, il faut cette fois-ci rentrer dans le simulateur le montant total de capital souhaité, moins un éventuel apport personnel, le TAEG ainsi que le nombre d’années pour rembourser l’emprunt. La calculatrice de prêt va alors calculer une mensualité indicative qui inclut le remboursement du capital ainsi que la part des intérêts bancaires payés à l’organisme de financement.

Une fois complété avec les données requises (capital ou échéance souhaitée + durée), l'outil de calcul de prêt propose un échéancier avec en détail : le montant de la mensualité, le coût global du crédit et pour finir le déroulé d'amortissement de la somme des intérêts bancaires et du capital à verser mois par mois. Cette calculatrice de crédit est valable pour un prêt immobilier, un prêt à la consommation ou encore un rachat de crédit. Pour une simulation précise de votre regroupement de prêt, faites usage de notre outil dédié sur notre site.

Comment calculer le coût d'un prêt immobilier ou d'un crédit à la consommation ?

Dans un emprunt, pour calculer le coût d’un crédit, il faut se référer au taux d’intérêt inscrit dans le contrat. C’est une règle qui s'applique aussi bien pour les prêts immobiliers que pour les crédits conso (prêt personnel, crédit auto, crédit renouvelable, prêt travaux...). Deux types de taux peuvent être renseignés dans une simulation de calcul de prêt :

- le taux d'intérêt nominal qui représente uniquement la somme totale des intérêts bancaires dus à la banque et qui n’indique pas le coût global d’un emprunt ;

- le Taux annuel effectif global (TAEG) qui incorpore tous les éléments payés par l’emprunteur dans le remboursement de son prêt qui correspondent au taux nominal, au taux d’assurance (les primes d'assurance de prêt) et aux frais complémentaires (frais de dossier, frais de courtage, frais de garantie hypothécaire, etc…). Attention, si le projet est d'acheter un bien immobilier, le TAEG ne prend pas en compte les frais de notaire. En général, ces frais sont estimés à 8 % du prix d'un bien ancien et 2 % pour un bien neuf et sont généralement payés avec l'apport personnel.

Ainsi, en cas d’une acquisition d’un logement, pensez à prévoir une réserve suffisante pour vous acquitter des charges dus à cette procédure comme les frais de notaire. En effet, pour toute transaction immobilière, l’intervention d’un notaire sera nécessaire, une garantie pour s’assurer la conformité de l’opération.

Le coût total d'un prêt immobilier ou d'un crédit à la consommation est par conséquent calculé grâce au Taux annuel effectif global. Le TAEG est inscrit systématiquement dans chaque contrat où sont détaillées les modalités d'un financement. Pour un capital emprunté d’un montant identique, c’est cet indicateur qui doit être comparé pour trouver l’offre de prêt la moins chère. Après avoir réalisé le calcul du financement souhaité, il faut compléter une demande de crédit sur un comparateur en ligne pour trouver le meilleur taux notamment sur le formulaire de Solutis, courtier expert. Naturellement, plus ce taux est élevé, plus l'emprunt est onéreux pour son souscripteur

Notre conseil à découvrir : Si êtes éligible au prêt à taux zéro (PTZ), vous pourrez emprunter une partie du capital total nécessaire à votre projet immobilier sans payer d'intérêt sur celle-ci. Les conditions particulières du PTZ nécessite qu'une étude complète soit menée pour vérifier votre éligibilité.

Comment calculer le taux et le montant des intérêts d'un crédit avec la calculette ?

Pour avoir une idée des taux de crédit pratiqués sur le marché, un emprunteur peut s’aider soit taux nominaux moyens pratiqués par les organismes de prêt au cours des mois précédents, soit en utilisant le baromètre des meilleurs taux proposés par les partenaires bancaires de Solutis, intermédiaire bancaire expert depuis 1998. Il est aussi possible de calculer le coût le plus élevé que peut atteindre un crédit à la consommation ou un prêt immobilier avec les taux d’usure, mis à jour chaque trimestre par la Banque de France. Ces taux désignent le TAEG maximal que peut proposer un professionnel dans son offre de crédit.

Sur la calculette de crédit mise à disposition, il est possible de rentrer son propre taux d'intérêt afin de simuler différents coûts du crédit et les comparer. Pour avoir un calcul plus précis du coût des intérêts et des frais complémentaires, il est conseillé d'indiquer dans le champ de la calculatrice de prêt le TAEG et non pas seulement le taux d'intérêt nominal. Une fois la calculatrice validée, vous obtiendrez le résultat indiquant le coût total du financement que vous avez simulé.

Pourquoi faut-il utiliser la calculette de prêt avant de faire sa demande en ligne ?

Avant de faire un emprunt pour réaliser un achat immobilier ou un besoin en trésorerie, il est conseillé d’effectuer plusieurs simulations de crédit afin de vérifier sa capacité à pouvoir financer son projet. Il faut idéalement commencer par calculer son taux d’endettement, cet indicateur permet de connaître l’endettement actuel du foyer ainsi que la part des revenus qu’il peut encore consacrer pour la souscription d’un nouvel emprunt. Ce taux d’endettement ne doit idéalement pas dépasser 35 % des revenus, depuis les dernières recommandations du Haut conseil de stabilité financière.

L’emprunteur doit aussi calculer sa capacité d’emprunt restante afin de connaître le montant maximal que peut atteindre sa future échéance mensuelle de crédit suivant ses revenus et ses charges actuelles, tout en veillant à rester sous le seuil des 35 % de taux d’endettement. Sachez qu’un amortissement effectué sur une longue durée aura pour effet de réduire le poids de la mensualité sur le budget du ménage mais un nombre plus important d’intérêts seront donc versés. Tandis qu’un remboursement sur une courte période est une garantie pour limiter le coût de son emprunt, toutefois le montant prélevé chaque mois sera plus élevé.

La seconde phase d’un projet de financement est le calcul de prêt, c’est-à-dire déterminer la faisabilité du projet en fonction d’une estimation de crédit. En validant la calculatrice, le résultat présente le montant de la mensualité ainsi qu'un tableau d'amortissement. Cet échéancier va récapituler mois par mois, jusqu'à la fin du contrat, le montant des intérêts et le capital amorti.

Enfin, l’étape fondamentale est la demande de crédit en ligne, il s’agit d’établir une demande de financement qui va être traitée par un conseiller en précisant ses situations financière et personnelle dans le but d’obtenir une offre de prêt avec les meilleures conditions. Un conseiller dédié aura la charge de s'occuper de votre dossier

Bon à savoir : En utilisant notre outil de calcul, il est possible de mieux estimer votre budget d'achat, le montant de la mensualité du crédit immobilier et le coût des intérêts. Cela vous permet de mieux préparer votre projet.

Le calcul de crédit en ligne : sans frais et sans engagement

Notre calculette de crédit est mise à la disposition de tout emprunteur souhaitant calculer les mensualités d’un crédit ou le montant qu’il est en capacité d’emprunter. La calculatrice est gratuite et accessible à toute heure de la journée et sans restriction d’accès. Elle permet de calculer un prêt immobilier ou un crédit conso avant de faire une demande auprès d'un courtier comme Solutis, sans engagement. Il est possible de compléter ce calcul avec notre calculette de capacité de remboursement. La capacité de remboursement désigne la somme maximale que vous pouvez emprunter en fonction de vos revenus et charges actuelles.

À défaut d’une analyse approfondie de la situation de l’emprunteur, les résultats et données obtenus sont à titre indicatif, ce qui veut dire que la proposition de crédit présentée après une demande pourra être différente.

Il est recommandé généralement de vous fixer un montant maximal de crédit ou de mensualité à ne pas dépasser, cela permet de créer un cadre et de pouvoir ajuster vos estimations en fonction de vos objectifs et de votre capacité d’emprunt. Vous pouvez faire appel au service de Solutis pour comparer les offres de plusieurs banques et vous transmettre seulement celles correspondant à vos exigences.

Rédigé par Mathieu Dubuffet - Rédacteur expert de Solutis

Mis à jour le 21/09/2022

Assurance de prêt : fonctionnement

Le crédit immobilier : fonctionnement et conditions

Comment obtenir une attestation de capacité d'emprunt ?

Obtenir un prêt personnel non affecté

Banque en ligne : ce qu'il faut savoir

Meilleur taux actuel de crédit conso

Qu'est-ce qu'une offre de prêt immobilier ?

Etablissement de crédit : définition

Quelles solutions de financement pour les entreprises ?

Faire un rachat de crédit à la consommation

Prêt entre particuliers : les conditions

Peut-on avoir un crédit immobilier à taux négatif ?

Quelle durée pour un prêt professionnel ?

Calcul du coût de l'assurance de prêt

Comment baisser le coût de l'assurance de prêt ?

Les différents types de crédit

Crédit en ligne ou crédit en agence : comment choisir ?

Obtenir un rachat de crédit avec nouveau projet

Taux immobilier 2023 : conseils pour obtenir les meilleures offres

Comment inclure le budget travaux dans un prêt immobilier ?

L'assurance emprunteur est-elle obligatoire ?

Prêt à taux zéro : les conditions pour en faire la demande

Quelle durée pour un prêt relais ?