Calculer le coût d’une assurance de prêt immobilier

L’assurance de prêt immobilier est calculée grâce au montant financé et au TAEA, lui-même calculé selon la situation personnelle de l’emprunteur. Deux méthodes de calcul sont envisageables : celle sur basée sur le capital emprunté ou celle sur le capital restant dû.

L'assurance de crédit : les méthodes de calcul des primes et de son coût total

Le calcul de l’assurance de prêt immobilier repose sur une évaluation du risque, il est exprimé par le TAEA dans le contrat. Ce taux est calculé selon plusieurs critères étudiés par l'assureur : la situation personnelle et professionnelle (notamment pour les professions à risque) du foyer, leur état de santé (antécédent médicaux, âge, risque de décès, etc..), la quotité et, entre autres, le montant du crédit. D’autres informations peuvent avoir un impact sur ce taux, c’est notamment le cas de la consommation de tabac, l’exercice d’un métier à risques, la pratique d’un sport ou encore l’âge de l’emprunteur. Ces profils étant considérés plus à risque, le coût de l’assurance se révèle souvent élevé. Des frais supplémentaires comme des surprimes peuvent être appliqués par les assureurs durant le temps de vie du contrat, représentant nue charge financière non négligeable.

Bien que le TAEA soit un indicateur incontournable, il est à lui seul insuffisant pour réaliser une comparaison efficace de plusieurs devis. Un autre facteur entre en jeu dans le calcul d’une assurance emprunteur : la nature du capital. L’assureur peut choisir d’appliquer le restant dû ou le montant total emprunté.

Il n’est donc pas si simple de comparer des offres d’assurances de prêt immobilier lorsqu’elles utilisent deux types de calculs différents pour la tarification. En l’occurrence, comparer deux TAEA n’a pas vraiment de sens si le calcul du tarif du premier contrat se réfère au capital restant dû et l’autre au montant initial financé par la banque.

Il est donc important de comprendre les deux méthodes de calcul avant de solliciter les services d’une banque ou d’une compagnie d’assurance pour obtenir des devis. L’idée est simple : choisir le contrat dont le coût total de l’opération est le plus faible, tout en étant bien protégé.

Vous pouvez utiliser les services d’un courtier comme Solutis pour vous représenter et négocier les mensualités de l’assurance dans le but de faire des économies et profiter des meilleures conditions de protection.

Comment se calcule le coût d'une assurance de prêt immobilier ?

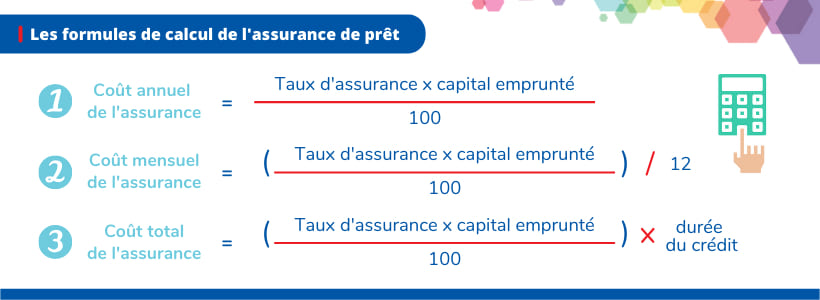

Il existe plusieurs formules de calcul en fonction de si l'on souhaite estimer le coût des cotisations mensuelles d'une assurance de prêt, son coût annuel ou son coût total sur toute la durée du financement. Pour réussir à calculer ces indicateurs, différents éléments sont pris en compte : le TAEA (Taux annuel effectif d'assurance), le capital ainsi que la durée du crédit immobilier. Le capital va s’intégrer dans l’opération soit sous la forme du montant initial emprunté, soit sous celle du capital restant dû.

- Le calcul d'une prime mensuelle de l'assurance : (TAEA x CAPITAL EMPRUNTÉ ou RESTANT DÛ / 100) / 12

Exemple : un emprunteur qui emprunte un prêt à l'habitat de 150 000 € avec un TAEA de 0,25 % va payer chaque mois une cotisation de 31,25 € pour couvrir son financement (= 0,25 % x 150 000 / 100) / 12).

- Le calcul du coût annuel de l'assurance : (TAEA x CAPITAL EMPRUNTÉ ou RESTANT DÛ / 100)

Exemple : dans le cadre d'un crédit immobilier de 325 000 € pour un Taux annuel effectif d'assurance de 0,18 %, le montant à verser à l'assureur tous les ans est de 585 € (= 0,18 % x 325 000 € / 100).

- Le calcul du coût total de l'assurance : (TAEA x CAPITAL EMPRUNTÉ ou RESTANT DÛ / 100) x durée du crédit en année

Exemple : pour un capital de 268 000 € remboursé sur 25 ans au TAEA de 0,34 %, le coût total de l'assurance sur toute la durée du prêt immo est 22 780 € (= 0,34 % x 268 000 € / 100) x 25 ans).

Le calcul du coût de l'assurance sur le capital total emprunté : la formule retenue par les banques

Cette méthode de calcul se base sur le capital emprunté lors de la souscription de l’emprunt, c’est-à-dire le montant avant le remboursement des premières échéances, les mensualités de crédit. C'est cette méthodologie qui est retenue par les contrats de groupe, ceux proposés par les établissements bancaires et adossés aux projets immobiliers qu'ils financent.

C'est l’une des raisons qui expliquent pourquoi les offres d'assurance de prêt immobilier présentées par les prêteurs sont parfois si chères. En effet, jamais le capital, sur lequel la formule de calcul du coût de l'assurance s'appuie, ne fait l'objet d'une réévaluation. Durant toute la durée de remboursement, l'indicateur pris en compte reste le montant initial du prêt.

Le calcul de l'assurance sur le capital restant dû du crédit : un moyen qui permet de faire des économies

Les contrats individuels, souscrits en délégation chez des concurrents de l'organisme prêteur, peuvent se baser sur le capital restant dû. Un réajustement du calcul de l'assurance est alors réalisé. Le coût de l'assurance se base sur un nouveau montant, identifiable dans le tableau d'amortissement.

Les primes de la garantie sont par conséquent dégressives, à mesure que les années passent, alors qu'elles sont constantes si c'est le capital initial qui est reconduit, chaque année, dans le calcul. Cette méthode permet à un emprunteur de pouvoir réaliser, en toute logique, de substantielles économies par rapport à une assurance de groupe. En effet, ce changement, qui peut paraître anecdotique, a pourtant bel et bien des effets considérables sur le coût total de la garantie d'un prêt immobilier et représente une opportunité de réduire le coût de sa couverture sans pour autant dégrader sa qualité.

En conclusion, la délégation rend possible la souscription d’une protection à moindre coût et d’être indemnisé en cas de sinistre ou de dommage concernant l’assuré.

Pour rappel, l’assurance emprunteur bénéficie d’un délai de franchise établie entre 15 et 90 jours en moyenne.

Comment faire une simulation pour calculer le montant de son assurance de crédit immobilier ?

Avant de souscrire toute proposition de contrat pour assurer un crédit consommation ou un crédit immobilier, il est impératif d'effectuer des prérequis : démarcher plusieurs compagnies d'assurance, simuler et éditer des devis, comparer les garanties, le TAEA et les tarifs proposés puis négocier pour bénéficier d'une protection encore plus avantageuse. C’est à cette étape que le calcul du coût des offres d’assurance est fondamental si l’emprunteur souhaite assurer son emprunt à l’habitat à un tarif attractif. La délégation ne peut pas être facturée par la banque.

Ce travail de recherche peut, pour qu'il soit plus simple, être délégué à un intermédiaire spécialisé dans les assurances. Ce sont les courtiers comme Solutis, des organismes très populaires. Ces experts sont capables de mobilier leur réseau de partenaires pour obtenir en retour des offres d'assurance emprunteur et sélectionner la meilleure. Depuis la loi Lemoine, la délégation des assurances de prêt s'est grandement simplifiée.

Le réel intérêt de faire appel aux services de notre cellule en assurance est de pouvoir solliciter plusieurs assureurs partenaires en une seule démarche. Ainsi, nous pouvons vous accompagner pour réaliser des simulation, ensuite vous recevez plusieurs devis le jour même. Avec un tel expert à vos côtés, vous serez en mesure de profiter de la protection avec le taux nominal le plus bas, une condition pour réaliser des économies et bénéficier d’une assurance emprunteur moins chère adossée des meilleures garanties.

Vous exercez une profession à risque ou craignez que votre état de santé vous empêche de souscrire une assurance de prêt ? Faites confiance à nos experts pour vous trouver la protection adaptée et la moins chère. Nous conseillons chacun de clients (quotité, garanties, montant des échéances à venir) pour être en mesure de ne pas déséquilibrer votre budget.

À savoir que ces professionnels peuvent intervenir avant ou après la signature d'une offre de prêt en résiliant votre contrat actuel. En déléguant un contrat chez un assureur concurrent d’une banque prêteuse, c'est jusqu'à plusieurs milliers d'euros économisés, sur la durée totale du financement, qui sont à la clé.

Depuis la loi Lemoine, vous êtes libre de résilier votre contrat à tout moment pour privilégier une assurance de prêt moins onéreuse. Remplissez notre formulaire pour qu’un conseiller puisse prendre contact avec vous et monter votre dossier pour la délégation de votre assurance emprunteur.

Rédigé par Mathieu Dubuffet - Rédacteur expert de Solutis

Mis à jour le 20/10/2023

Assurance de prêt : fonctionnement

Le crédit immobilier : fonctionnement et conditions

Comment obtenir une attestation de capacité d'emprunt ?

Obtenir un prêt personnel non affecté

Banque en ligne : ce qu'il faut savoir

Meilleur taux actuel de crédit conso

Qu'est-ce qu'une offre de prêt immobilier ?

Etablissement de crédit : définition

Quelles solutions de financement pour les entreprises ?

Faire un rachat de crédit à la consommation

Prêt entre particuliers : les conditions

Peut-on avoir un crédit immobilier à taux négatif ?

Quelle durée pour un prêt professionnel ?

Comment baisser le coût de l'assurance de prêt ?

Les différents types de crédit

Crédit en ligne ou crédit en agence : comment choisir ?

Obtenir un rachat de crédit avec nouveau projet

Taux immobilier 2023 : conseils pour obtenir les meilleures offres

Comment inclure le budget travaux dans un prêt immobilier ?

L'assurance emprunteur est-elle obligatoire ?

Prêt à taux zéro : les conditions pour en faire la demande

Quelle durée pour un prêt relais ?

Devis simple, rapide et sans engagement

Devis simple, rapide et sans engagement