Principe et calcul du TAEA dans une assurance de prêt : tout savoir

Le Taux annuel effectif d’assurance (TAEA) est un taux qui permet de calculer le coût réel des primes d’une assurance de prêt immobilier ou de crédit à la consommation. Soit un indicateur utile pour comparer plusieurs devis d’assurance.

- 1. Définition du taux annuel effectif d’assurance d’un contrat d’assurance emprunteur

- 2. Quelle est la formule de calcul du TAEA d’une assurance de prêt ?

- 3. Comment obtenir le TAEA le plus bas pour diminuer le coût du contrat d’assurance ?

- 4. Le TAEA permet de comparer facilement les offres d’assurance emprunteur

Définition du taux annuel effectif d’assurance d’un contrat d’assurance emprunteur

Le TAEA est un taux d’intérêt qui sert à calculer le coût d’une assurance de prêt. Ce type de contrat permet de garantir le remboursement d’un emprunt de nature immobilier ou à la consommation en cas de décès ou d’invalidité du titulaire.

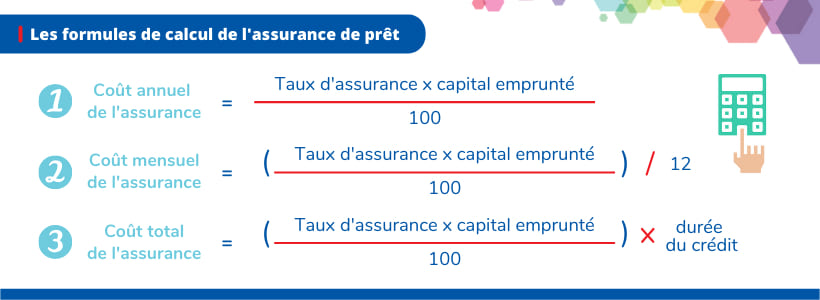

C’est un taux qu’il faut multiplier par le capital emprunté afin d’obtenir le montant annuel de l’assurance. En multipliant, encore une fois, ce montant par le nombre d’années de remboursement du crédit, un emprunteur peut facilement connaître le coût total de son contrat. En divisant le résultat du coût annuel par 12, on obtient alors le coût de chaque versement mensuel.

Dans une offre d’assurance de crédit, le TAEA est déterminé par le professionnel après l’étude de plusieurs critères relatifs à la situation de l’emprunteur ainsi qu’aux caractéristiques du financement à garantir. Voici les principaux éléments pris en compte dans le calcul du taux de l’assurance :

- les garanties souscrites ;

- le montant du capital à assurer ;

- la quotité ;

- l’âge et l’état de santé de l’emprunteur ;

- les risques d’apparition de maladie ;

- les surrisques liés à des activités de loisirs et à la situation professionnelle ;

- le fait d’être fumeur ou non-fumeur ;

- les barèmes propres à chaque assureur.

Quelle est la formule de calcul du TAEA d’une assurance de prêt ?

Le montant de l’assurance de crédit peut représenter jusqu’à plusieurs milliers d’euros sur la durée complète d’un prêt immobilier. Ce coût réel s’exprime à travers le TAEA. Il englobe le taux d’assurance + les frais de dossiers + les frais annexes. Il est également la différence entre le TAEG avec assurance et celui hors assurance.

Voici donc la formule de calcul du TAEA = TAEG avec assurance – TAEG hors assurance

Pour financer l’achat d’un logement à l’aide d’un crédit immobilier, les emprunteurs cherchent naturellement le meilleur taux d’intérêt afin de limiter le coût de leur projet. Pour comparer les différentes offres de prêt, il faut utiliser le TAEG et non le taux nominal. Ce Taux annuel effectif global englobe tous les frais liés au financement immobilier, dont le taux de l’assurance.

L’emprunteur doit donc veiller à comparer à la fois le TAEA de son assurance, afin de souscrire un contrat avec le tarif le plus avantageux, mais aussi le TAEG de son crédit à l’habitat.

Comment obtenir le TAEA le plus bas pour diminuer le coût du contrat d’assurance ?

Pour limiter le coût de l’assurance, les emprunteurs peuvent ajuster les garanties souscrites. Cela est notamment le cas lors d’une délégation d’assurance de prêt qui permet, depuis la loi Lagarde datant de 2010, de souscrire une assurance externe à la banque. Cette délégation peut être demandée avant la contraction du crédit immobilier ou après la signature de l’offre de prêt.

En ajustant au mieux les garanties par rapport à leur profil, c’est-à-dire en personnalisant leur contrat d’assurance, les emprunteurs peuvent voir leur TAEA se réduire. Ce mécanisme est plus compliqué pour les offres de groupe, soit les contrats proposés par les banques prêteuses, puisque les garanties ne sont pas aussi personnalisables. Bien souvent, les assurances de groupe sont plus chères et moins protectrices qu’une assurance de prêt individuelle personnalisée.

Enfin, en cherchant à limiter le TAEA, les emprunteurs vont également réduire le TAEG du financement immobilier. Cet ajustement est pratique lorsque le dossier est à la limite du taux d’usure, soit le seuil au-delà duquel les banques n’ont pas le droit de prêter. Mais si économiquement, il est intéressant d’avoir un TAEA bas, il faut que la couverture de prêt reste optimale pour pouvoir s’engager sereinement le remboursement d’un prêt immobilier sur toute sa durée.

Cette démarche est d’autant plus intéressante pour les emprunteurs âgés ou encore ceux ayant des problèmes de santé. Cette initiative est souvent accompagnée d’économies substantielles pour ces souscripteurs. De ce fait, avec un taux d’assurance plus bas, les cotisations seront naturellement moins élevées.

Le TAEA permet de comparer facilement les offres d’assurance emprunteur

À savoir que, depuis janvier 2015, le taux annuel effectif d’assurance figure systématiquement sur les devis des banques prêteuses et des compagnies d’assurance. Il est le seul taux de référence qui peut servir à comparer rapidement le coût de plusieurs offres d’assurance emprunteur. Pour faire des économies, la recherche du contrat le moins cher est essentielle dans la mesure où l’assurance d’un crédit à l’habitat correspond jusqu’à un tiers du coût total de l’opération.

Pour connaitre le TAEA proposé par une compagnie, il faut établir un devis d’assurance de prêt. Pour cela, l’emprunteur doit remplir un questionnaire de santé obligatoire (dont les questions varient selon la profession ou l'état de santé), mais aussi fournir des informations sur sa situation personnelle et professionnelle. Évidemment, les caractéristiques du financement à couvrir sont indispensables. Le taux d’assurance pourra ensuite être défini. En y ajoutant les frais annexes, l’assureur sera alors en mesure de calculer un TAEA.

Pour éviter de recommencer ces démarches auprès de chaque assureur, il est possible de faire appel à un courtier en assurances. Ce dernier effectuera ce travail de comparaison des différents TAEA trouvés sur le marché, via ses partenaires.

Toutefois, comparer le TAEA de plusieurs offres est une chose, mais il ne faut pas omettre la qualité de la couverture. Les garanties prises en charge doivent être adaptées à la situation d’un foyer pour que les contrats soient correctement comparés. L’expertise d’un courtier sera là aussi d’une aide précieuse pour identifier les garanties utiles à la protection de l’emprunteur et de sa famille. La présence d’un courtier est essentielle pour renégocier sa protection et bénéficier des meilleures conditions de couverture appliquées son profil et assurer sa famille tout en limitant le coût des cotisations à verser.

Rédigé par Mathieu Dubuffet - Rédacteur expert de Solutis

Mis à jour le 20/10/2023

Assurez votre prêt immobilier avec le meilleur tarif !

Demande d'assurance de prêt

Votre devis rapide en moins de 24h | Une expertise de confiance reconnue

99% de nos clients sont satisfaits

D'autres articles pour approfondir

Devis simple, rapide et sans engagement

Devis simple, rapide et sans engagement