Report de crédit : quelles sont les conditions ?

La clause du report dans un contrat de prêt correspond à la mise en pause totale ou partielle du remboursement des mensualités dues à l’établissement bancaire. Voici quelques informations complémentaires.

Qu’est-ce que le report d’échéances de prêt?

La clause pour reporter son emprunt consiste à interrompre le remboursement des échéances de prêt pour une durée précisée et en accord avec la banque. Il s’agit ainsi d’un arrêt du paiement des mensualités qualifié de temporaire puisque l’interruption n’est pas définitive. Au terme de la durée du report convenue entre les parties, l’emprunteur devra ensuite respecter ses obligations en payant de nouveau ses échéances à l’organisme prêteur.

Quelles qu’en soient ses raisons, un emprunteur a le droit de demander le report de son ou de ses crédits en cours. En général, les foyers qui font cesser le paiement de leurs mensualités prennent cette décision à la suite d’un changement de situation susceptible d’entraîner des difficultés à rembourser leur financement. Les événements qui fragilisent le budget d’un foyer peuvent être, par exemple, une perte d’emploi, une baisse de revenu, une augmentation des charges ou notamment l’arrivée d’un nouveau-né.

Est-il possible de faire un report de crédit ?

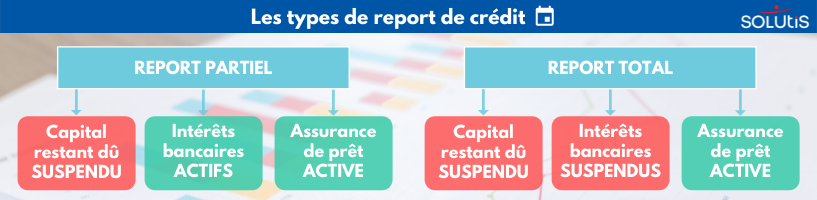

Lors d’un report de crédit, le foyer a le choix entre différents types de report: le report partiel ou le report total.

- Le report partiel consiste à interrompre le paiement du capital restant dû durant un intervalle précis (1 mois, 3 mois, 6 mois, etc…). L’emprunteur continue en revanche à rembourser les intérêts qui rémunèrent la banque et le montant de la cotisation d’assurance qui couvre le financement.

- Le report total consiste à ne verser que le montant mensuel de la cotisation de l’assurance de prêt. C’est ce type de suspension de crédit qui coûte le plus cher à l’emprunteur et qu’il faut utiliser avec précaution. En plus du capital, la banque va également reporter la somme des intérêts ce qui va par ailleurs générer des intérêts bancaires supplémentaires.

La possibilité d’interrompre en partie ou totalement le remboursement de son prêt n’est pas une clause anodine et il est important de ne pas en abuser, surtout pour des raisons économiques. Mettre en pause pendant quelques mois son prêt, quelle que soit sa nature, va forcément allonger la durée totale du financement et donc son coût global. Généralement, un ménage reporte son crédit que sur une durée très courte afin de récupérer une situation stable et d’éviter d’augmenter considérablement les frais.

Le report est-il applicable à tous les crédits ?

Reporter son emprunt est possible s’il s’agit d’un crédit immobilier ou d’un prêt à la consommation en cours de remboursement. Toutefois, il n’est pas possible d’ajourner les mensualités des prêts conventionnés par l’Etat comme le PTZ (Prêt à Taux Zéro) ou le prêt d’épargne logement (PEL). Seuls les financements bancaires classiques peuvent éventuellement faire l’objet d’un report de mensualité, encore faut-il que la clause soit bien inscrite dans le contrat signé par les deux parties prenantes.

En effet, les modalités qui ont été signées s’appliquent de plein droit, c’est notamment pour cette raison que l’organisme prêteur est tout à fait disposé à refuser un report de prêt à l’emprunteur. Lors de la signature définitive du contrat, il est donc essentiel d’examiner scrupuleusement les différentes conditions de suspension de prêt, remboursement anticipé et de nombreuses autres clauses importantes.

Dans le cas d’un emprunteur qui souhaite reporter les échéances de son financement immobilier ou consommation, d’autres alternatives existent en cas de difficultés financières.

Quelles sont les alternatives au report de crédit?

La modulation des échéances

Souvent inscrite dans la plupart des contrats de crédit immobilier, la modulation de prêt est un mécanisme qui permet de modifier le montant des échéances pour la durée restante de remboursement. Il s’agit d’une action définitive à l’inverse d’un report qui n’agit que de manière temporaire. La modulation de crédit peut être une alternative pour un foyer en difficulté puisque les mensualités peuvent être réduites ou augmentée.

Quelle est la durée maximale du report d'emprunt ?

La banque se réserve la décision d’accorder ou de refuser la demande de modulation. En règle générale, la baisse d’une mensualité ne doit pas être supérieure à 30% de montant initial et le crédit ne doit pas être prolongé de plus de 2 à 5 ans.

Reporter ses mensualités de prêts avec le rachat de crédit

Certains emprunteurs qui n’arrivent plus à honorer leurs engagements en raison d’un changement de situation professionnelle ou financière choisissent parfois de faire appel à leur banque pour contracter un nouveau prêt à la consommation afin de rembourser leur financement en cours. Toutefois, il vaut mieux privilégier d’autres solutions plus saines puisque la souscription d’un nouveau crédit ajoutera une échéance supplémentaire à verser.

Pour pallier des difficultés de remboursement, au lieu de reporter les mensualités de leur prêt, les débiteurs peuvent opter pour le rachat de crédit. Cette opération bancaire leur permet de renégocier l’ensemble des conditions d’un prêt, notamment pour en baisser le taux d’intérêt et la mensualité.

De ce fait, la durée de remboursement, le taux d’intérêt nominal, le taux d’assurance emprunteur ou le montant de la mensualité sont d’autant d’éléments qui peuvent être modifiés lors d’un rachat de prêt pour mieux correspondre à la situation de l’emprunteur.

Le regroupement de prêts est également une solution alternative pour les emprunteurs qui ont souscrit plusieurs financements. Cette opération financière consiste à rassembler plusieurs crédits au sein d’un seul dans le but de n’avoir qu’un seul prélèvement d’un montant réduit. En allongeant la durée de remboursement total du prêt, le taux d’endettement diminue également, ce qui permet au foyer de pouvoir bénéficier d’une somme supplémentaire dans le but de financer un nouveau projet.

Le regroupement de ses crédits peut être envisagé avec l’assistance d’un expert dédié qui cherchera une proposition personnalisée aux besoins de l’emprunteur. Pour cela, il suffit de se rapprocher d’un intermédiaire en opération de banque qui se s’occupe de réaliser les démarches et de faire le lien avec ses partenaires bancaires et leurs solutions de financement.

Rédigé par Mathieu Dubuffet - Rédacteur expert de Solutis

Mis à jour le 17/10/2023

Réduisez vos mensualités et financez vos nouveaux projets

Demande de rachat de crédit gratuite

Votre offre en 24h | Une expertise avec + de 20 ans d'expérience

Comment fonctionne un crédit immobilier ?

Comment s'effectue le remboursement de son prêt immobilier ?

Quelles sont les modalités de remboursement d'un crédit ?

Comment obtenir un crédit immobilier ?

Qu’est-ce qu’une offre de prêt immobilier ?

Peut-on annuler une offre de prêt immobilier déjà acceptée ?

Qu’est-ce que la date de fin d’un prêt ?

Comment reporter les mensualités d'un crédit immobilier ?

Baissez vos mensualités et simplifiez vos finances

Baissez vos mensualités et simplifiez vos finances