Diminuer mes mensualités

Financer un nouveau projet

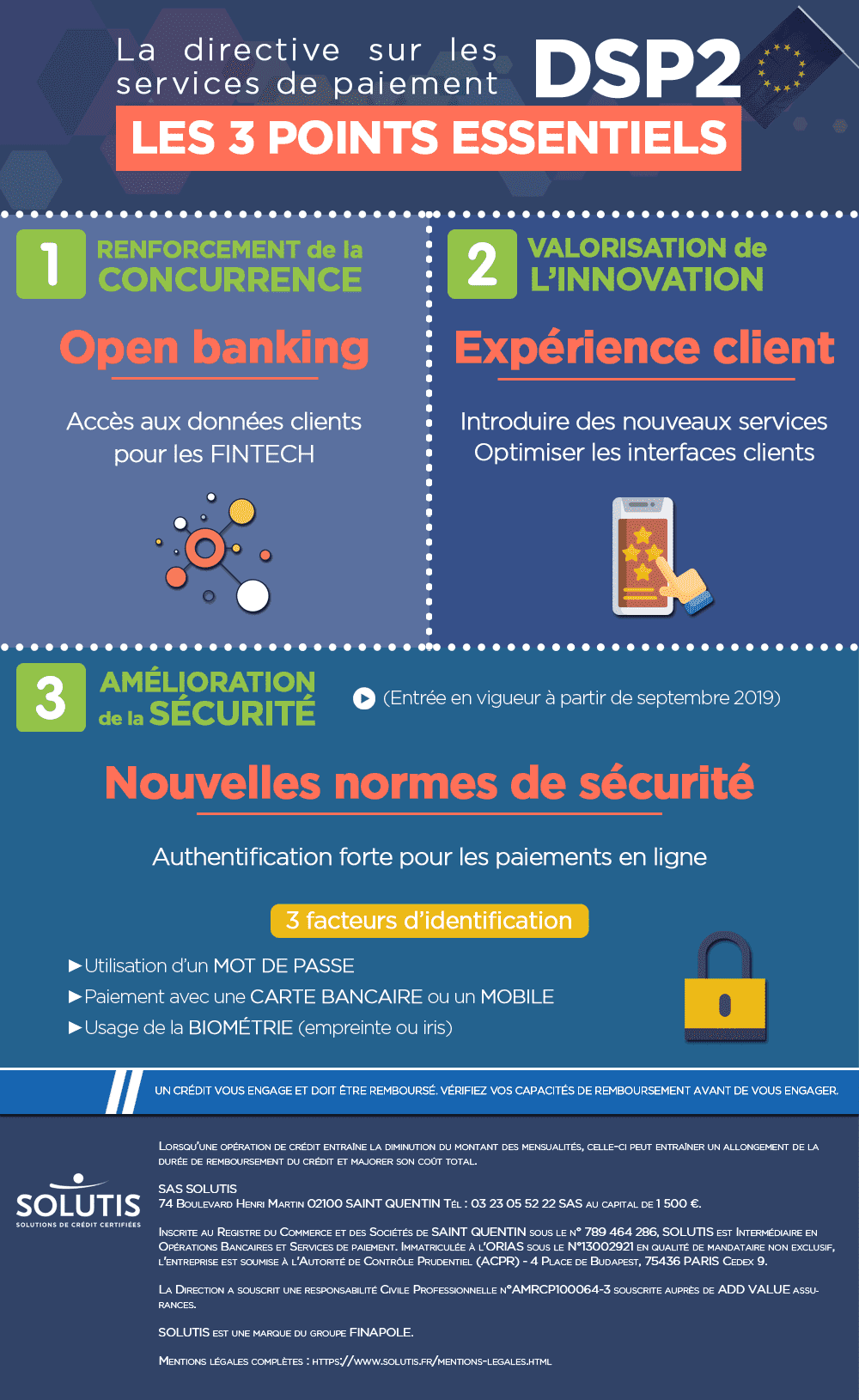

Infographie : les points essentiels de la directive européenne sur les services de paiement 2 (DSP2)

La Commission Européenne s’est penchée une énième fois sur les services de paiement après un premier exercice en novembre 2009. La directive sur les services de paiement 2 (DSP2) a en effet substitué la première du nom le 13 janvier 2018. Une réglementation qui vise à renforcer la concurrence afin d’encourager les innovations de services, tout en protégeant plus fortement les consommateurs.

Les DSP, des règles de mutualisation

À l’origine, les paiements étaient des services réservés en grande partie aux établissements bancaires. Un luxe monopolisé alors que le marché jouissait d’un fort potentiel avec l’accroissement du commerce en ligne. Mais la Commission Européenne s’est décidée à le réglementer en instaurant la directive sur les services de paiement (DSP1) en 2009. Les objectifs étaient multiples, en favorisant notamment l’ouverture du marché à la concurrence et en consolidant les mesures de protection pour les usagers.

La Commission a par la suite porté un nouveau projet jusqu’à son adoption en 2015. La DSP2, qui fait suite à la DSP1, vise à transformer les règles en tenant compte des évolutions du marché, extrêmement mobile. Une réglementation destinée encore une fois à mutualiser les mesures au sein de tous les pays de l’Union Européenne. Son entrée en vigueur s’est effectuée en deux temps sur le territoire. La première étape fut son initialisation en janvier 2018 en mettant en œuvre deux axes majeurs. Le troisième et dernier sera effectif dès septembre 2019 et concernera la sécurité des consommateurs.

Trois axes essentiels au sein de la DSP2

La DSP2 s’attarde donc sur différents points qui visent à réadapter la réglementation sur les services de paiement aux mutations du marché. Le premier pilier est destiné à stimuler plus nettement la concurrence. La législation européenne a donc ouvert la voie (l’Open Banking) aux entreprises fusionnant la technologie et la finance. Les « fintech » ont de ce fait accès aux données bancaires des utilisateurs. Ces derniers doivent bien entendu donner leur accord lors de l’utilisation des services proposés.

Cette volonté de pousser la concurrence est de souffler un vent d’innovation pour le secteur. Les acteurs ont en effet l’obligation de proposer de nouveaux services afin d’améliorer leur compétitivité et leur positionnement. Un gain notable pour l’expérience client qui bénéficie de services plus performants et satisfaisants.

De plus, de nouvelles normes de sécurité vont aussi être actives dès le mois de septembre 2019. Celles-ci ont pour but de combattre la fraude bancaire lors des achats en ligne. Les professionnels des paiements vont par conséquent devoir proposer une authentification forte lors des processus de transactions définie par 3 facteurs d’identification : l’utilisation d’un mot de passe, le paiement par le biais d’une carte bancaire ou d’un mobile et l’usage de la biométrie (usage de l’empreinte ou de l’iris). Pour valider les paiements, la méthode employée par les organismes devra comporter au moins deux facteurs d’identification parmi les trois.