Diminuer mes mensualités

Financer un nouveau projet

Regroupement de crédit et TAEA

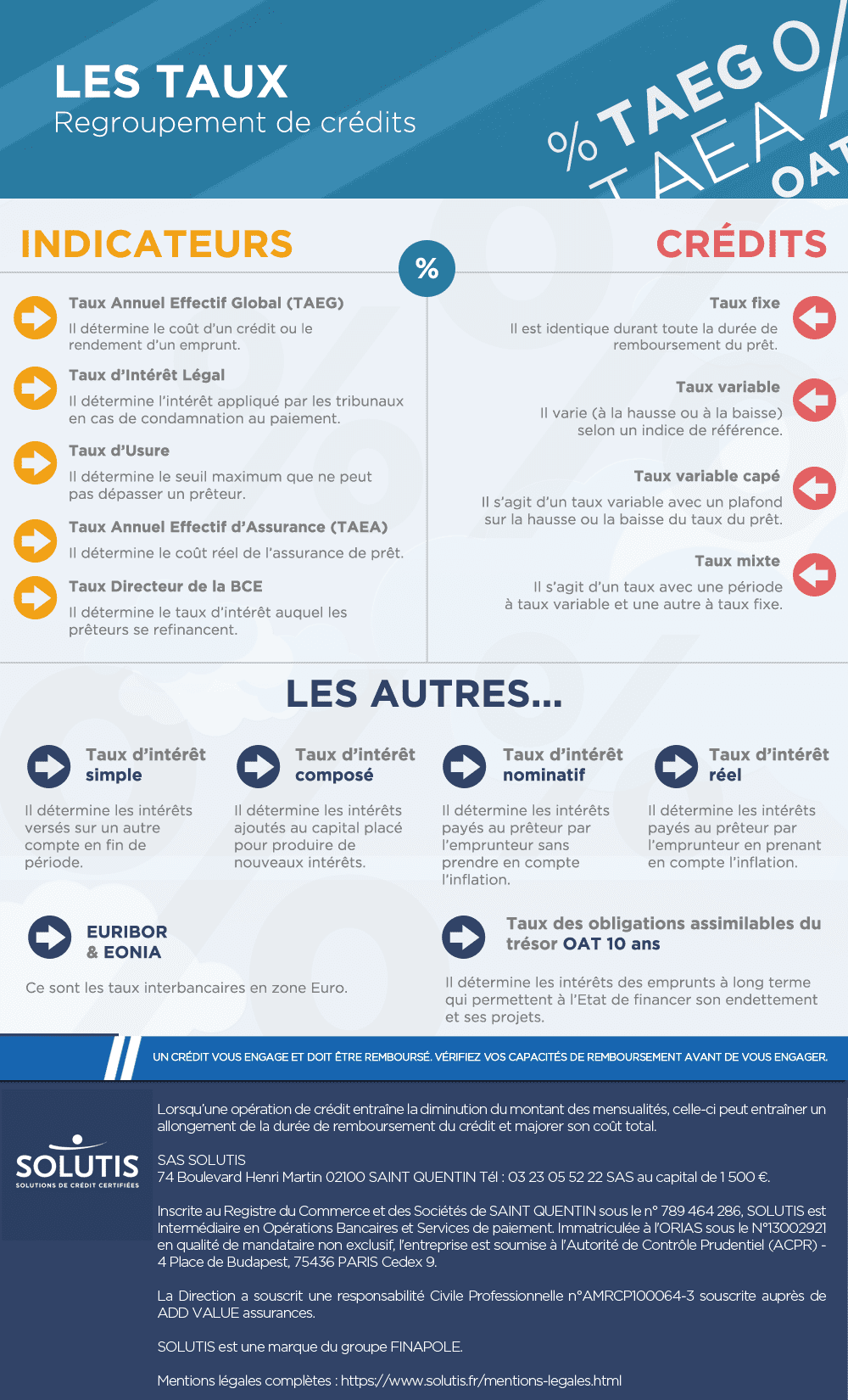

Afin d’améliorer l’information du consommateur, la loi de séparation et de régulation des activités bancaires, aussi surnommée « loi bancaire » a instauré l’obligation de communiquer le taux annuel effectif de l’assurance (TAEA) dans le cadre d’un projet de crédit.

Le TAEA pour pallier les carences du TEG

Selon la loi Hamon, un emprunteur peut résilier le contrat d’assurance qui couvre son prêt pendant un an dans le cadre d’un crédit ou d’un regroupement de crédit.

Ainsi, il peut profiter de ce délai pour comparer les différentes offres proposées par les compagnies d’assurance et opter pour une offre adaptée à son profil et à ses finances.

Pour l’aider, un nouvel indicateur du coût total et du coût moyen de l’assurance doit impérativement être présenté par l’assureur dans le cadre d’une proposition de contrat d’assurance emprunteur : il s’agit du taux annuel effectif de l’assurance (TAEA).

Entré en vigueur depuis le 26 juillet 2014, ce nouveau taux permet les comparaisons d’offres de crédit, quel que soit le mode de calcul de la mensualité d’assurance.

Ainsi, il pallie les carences du taux effectif global (TEG) qui, malgré plusieurs tentatives de normalisation était calculée différemment par les prêteurs et selon les types de financement.

En fait, le TEG n’incluait souvent que les principaux frais obligatoires, l’assurance n’y figurait pas en totalité et souvent pas du tout pour les crédits à la consommation et les prêts personnels.

TAEA : la formule de calcul

Dans une offre de prêts, le coût du taux d’assurance effectif annuel est traduit en pourcentage sur le capital emprunté et sur le capital restant dû tout au long du crédit.

Le fait de voir indiquer ce taux permet de visualiser le coût réel de l’assurance d’un crédit (immobilier et consommation).

Ce taux permet à un emprunteur de mieux apprécier les différentes propositions des offres d’assurance emprunteur en sortant du coût global du crédit le coût global de l’assurance.

La formule de calcul retenue par décret est la suivante :

TAEA = TAEG TAI – TAEG SA

Avec :

- TAEA = taux annuel effectif de l’assurance

- TAEG TAI : taux annuel effectif global incluant toute assurance proposée par le prêteur, garantissant le remboursement du crédit

- TAEG SA : taux annuel effectif global sans aucune assurance.

TAEA : quel rapport avec le regroupement de crédit ?

Lorsqu’un emprunteur obtient un regroupement de crédit (immobilier ou à la consommation), il souscrit un certain nombre de garanties comme la perte d’emploi, l’incapacité de travail ou encore le décès-invalidité.

Ces couvertures prémunissent l’établissement prêteur contre le risque pour l’emprunteur de ne plus pouvoir honorer ses engagements en cas d’accident de la vie (chômage, maladie, décès…).

Ces garanties protègent à la fois le prêteur mais aussi l’emprunteur puisqu’en cas de coup dur, elles rembourseront partiellement, totalement ou de manière temporaire les mensualités.

Depuis la loi Lagarde, l’emprunteur à la possibilité de choisir une autre couverture que celle proposée par l’établissement prêteur dès lors que la nouvelle couverture offre au moins les mêmes garanties.

Depuis le 26 juillet, la loi Hamon a renforcé cette mesure avec la mise en place d’un délai d’un an pour choisir son assurance emprunteur.

Autrement dit, un emprunteur qui a obtenu un regroupement de crédit a la possibilité de changer son contrat d’assurance emprunteur pendant un an après la signature de l’offre de prêt.

De ce fait, le TAEA a pour objectif de favoriser la concurrence en améliorant l’information des emprunteurs ce qui facilite la comparaison entre les différentes offres d’assurance emprunteur.